So hat Silvio Beiler Innerhalb von 14 Tagen über Crowdfunding 750.000 Euro von privaten Investoren eingesammelt. „Mit dem Geld konnte ich vergangenes Jahr ein zweites und drittes Restaurant in Berlin eröffnen“, sagt der Franchisenehmer der Systemgastronomie-Kette L’Osteria. Der gelernte Koch hat einen Exklusiv-Vertrag für die Region Berlin und Brandenburg.

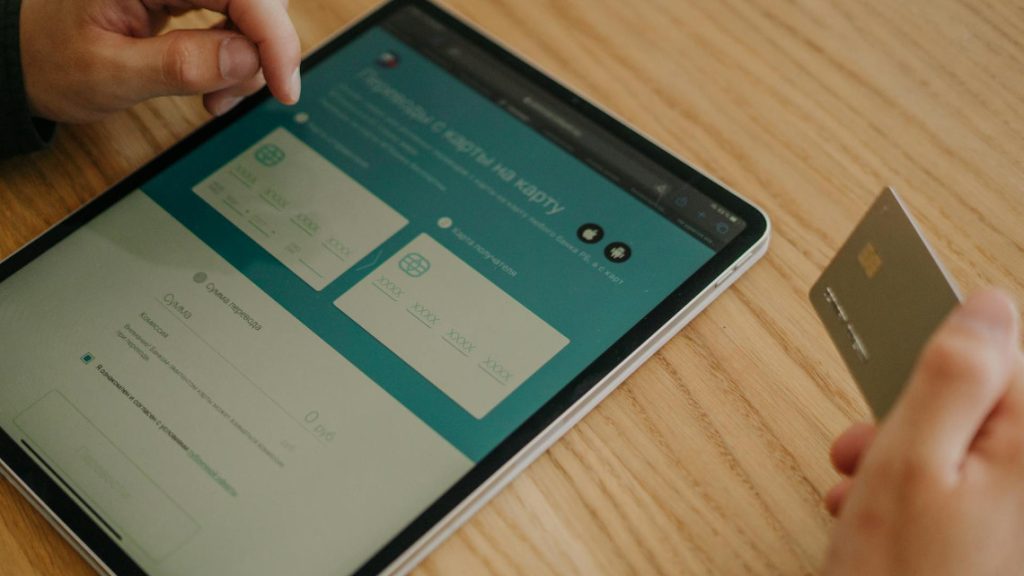

Crowdfinanzierung nennt sich die Art der Geldbeschaffung, die Beiler für seine Expansion nutzte: Online-Kreditmarktplätze, wie im L’Osteria-Beispiel das Portal Kapilendo, präsentieren potenziellen Anlegern zur Finanzierung stehende Projekte, inklusive relevanter Angaben wie Zinssatz, Laufzeit und Rating. Überzeugt ein Vorhaben genügend Investoren und ist es vollständig finanziert, landet das Geld binnen Tagen auf dem Konto des Kreditnehmers. Tilgung und Zins laufen dann, wie bei der Bank, in konstanten Raten bis Laufzeitende.

Interne Zahlen offenlegen, Investoren gewinnen

Interne Zahlen, wie Umsatz oder Betriebsergebnis, für potenzielle Anleger im Netz offen zu legen, ist für manche Geschäftsinhaber noch gewöhnungsbedürftig. Für Beiler war diese Offenheit kein Thema. Dass immer mehr Unternehmer ähnlich denken, zeigen die Zahlen der Crowdfinanzierer: Die Gründer von Funding Circle haben seit März 2014 weltweit mehr als 4,7 Milliarden Euro an rund 40.000 Unternehmen in Deutschland, Großbritannien, den Niederlanden und den Vereinigten Staaten vermittelt. Bei Kapilendo kommen die Kunden ausschließlich aus dem deutschen Mittelstand: Seit Sommer 2015 hat das Portal insgesamt 96 Projekte finanziert, dafür mehr als 21 Millionen Euro von der Crowd eingesammelt (Stand Ende März 2018).

„Erfolgreiche Kampagnen wie das L’Osteria-Projekt zeigen uns, dass Anleger bereit sind, in innovative und verständliche Geschäftsmodelle zu investieren“, sagt Kapilendo-Geschäftsführer Christopher Grätz. Dabei will der gelernte Bankkaufmann mit seinem Portal die Hausbank nicht ablösen: „Wir sehen unser Angebot eher als ein komplementäres Produkt in einem Finanzierungsmix, mit dem ein Betrieb zusätzlich Öffentlichkeit bekommt.“ Er könne sich auch vorstellen, dass Hoteliers oder Gastronomen einen Teil einer geplanten Investition über ihre Bank und einen Teil über die Crowd finanzieren.

Voraussetzungen für eine Kreditanfrage

Für eine Kreditanfrage bei Online-Finanzierern müssen Unternehmer meist Mindestumsätze nachweisen und der Betrieb seit mindestens zwei Jahren am Markt bestehen. Das Wagnis für Investoren bewerten die Online-Plattformen anhand von Risikoklassen. Ein geringerer Zins geht mit einer geringeren Ausfallgefahr einher und umgekehrt. Die Faustregel für Anleger lautet wie immer: Höheres Risiko bedeutet auch höhere Renditechancen.

Wird das Ausfallrisiko als zu hoch bewertet, lehnen die Geldbeschaffer aus dem Internet Kreditanfragen ab. Dauert jedoch der Prüfungsprozess bei klassischen Banken im Schnitt vier bis sechs Monate, geben Online-Finanzdienstleister wie Lendico, Kapilendo oder Fundingcircle an, Anfragen innerhalb weniger Tage zu bearbeiten. Die Vorteile der Plattformen liegen darin, dass sie Prozesse digitalisieren, dadurch Kosten sparen und so teils günstigere Konditionen anbieten können, als viele traditionelle Bankfilialen. Was bei aufgenommenen Projekten fast immer der Fall ist: Die Kredite sind zügig finanziert: „Für die ersten zehn Finanzierungen benötigten wir im Schnitt noch eineinhalb Monate. Heute liegt der Durchschnitt bei gut fünf Tagen. Es gibt Projekte, die innerhalb von Minuten finanziert sind“, freut sich Grätz über die Entwicklung.